أستاذة مُحاضرة في كلية العلوم الاقتصادية لجامعة القديس يوسف

أكثر ما يطبع «موازنة 2022» أنّها مجبولة بما يُعرف بعلم الاقتصاد النقدي بمفهوم «وهم المال» Money illusion الذي يعتمد على المؤشرات الإسمية، دون الأخذ في الاعتبار قيمتها الفعلية بعد إزالة عامل التضخّم. معظم الملاحظات التي سُجّلت خلال جلسات النقاش اقتصرت على التذكير بتخطّي مهل دستورية وغياب إصلاحات ضريبية ونقاش سبل التخفيف من وطأة الدولار عند الاستيراد عبر اعتماد «دولار جمركي».. بغياب كلّي عن صلب المشكلة، أي الأزمة النقدية وسعر الصرف وانعكاساتها التضخمية التي تطيح كل الأرقام، لا سيما منها زيادة ضعفي الرواتب للقطاع العام، ولو على شكل مساعدات اجتماعية.. ماذا يعني «وهم المال» الذي اعتمدته موازنة 2022 في لبنان؟ لماذا يمكن وضع الزيادات على رواتب القطاع العام في هذه الخانة؟ كيف يُنتَظَر أن يتمّ تمويلها وأي تداعيات له على الاقتصاد ككل؟

«وهم المال» مفهوم إقتصادي نقدي تطوّر في الأدبيات الاقتصادية (من كتاب «أيرفن فيشر»، مروراً بـ«ميلتون فريدمان» وصولاً الى «جون كينز»)، خلاصته في التأثير الذي يحدث عندما يبني العملاء الاقتصاديون مقارباتهم للمؤشرات الاقتصادية وفق المتغيرات الإسمية (مثلاً الرواتب المعلنة)، متجاهلين المتغيّرات الحقيقية، أي الأرقام الفعلية، بعد إزالة عامل خطر ارتفاع الأسعار (أي القيمة الشرائية الفعلية المجرّدة من عامل التضخّم).

«وهم المال» مرتبط ارتباطًا وثيقًا بالتضخم. عندما يتلقّى الوكيل الزيادة الإسمية في إيجاراته، قد يعتقد أنّه في وضع اقتصادي أفضل. ومع ذلك، إذا ارتفعت الأسعار أكثر من الدخل الإسمي، تتدهور إمكانياته الشرائية، أي أنّه يصبح أكثر فقراً بالقيمة الحقيقية.. ولكنه يعتقد أنّ وضعه تحسّن بفعل العامل النفسي الذي نتج لحظة تبلّغه ارتفاع أجره الإسمي، بغض النظر عن كل بقية المؤشرات المؤثرة بمصدر التمويل وانعكاساته...

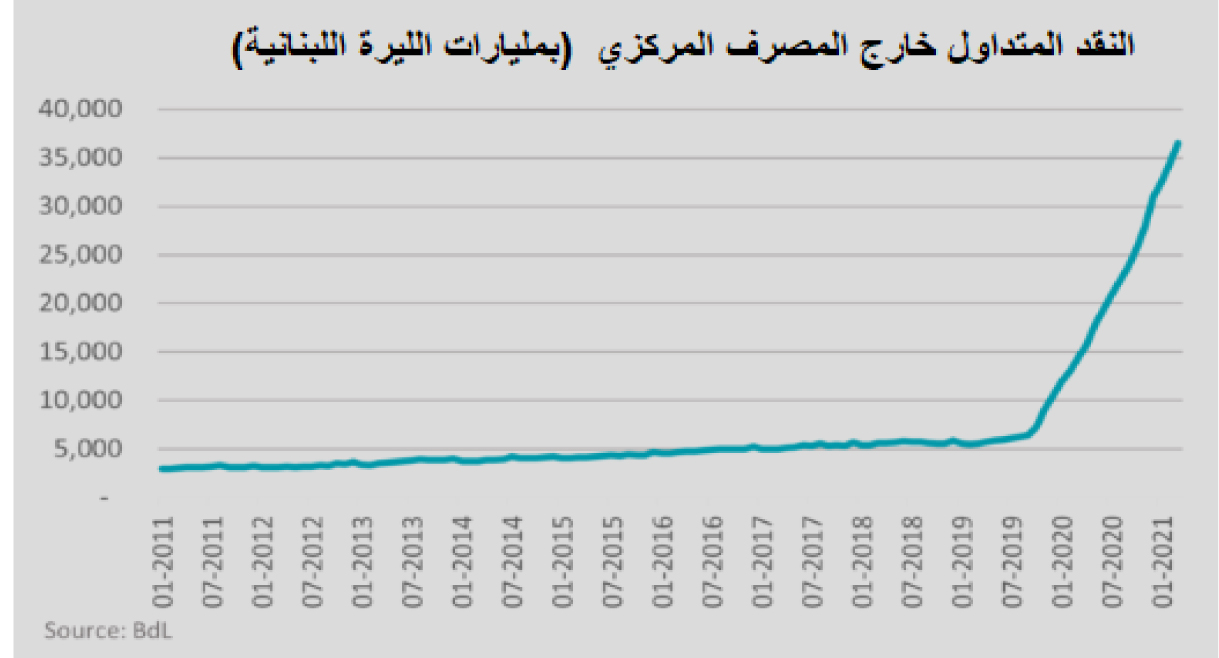

في ما يتعلّق بموازنة العام 2022 التي ناقشها المجلس النيابي اللبناني في نهاية الشهر التاسع من السنة نفسها الموضوعة الموازنة لأجلها، أي ببناء توقّعات أرقام للسنة الكاملة، فيما لا يبقى منها سوى ثلاثة أشهر.. في هذه الحالة، عندما يتمّ إقرار زيادة ضعفي الراتب لموظفي القطاع العام بالليرة اللبنانية (دون الغوص بأولوية ترشيد القطاع العام وتصحيح حجمه وإصلاح أدائه) بغياب أي أفق نمو إقتصادي وزيادة إنتاج وتفعيل النشاط الاقتصادي بما يسمح بزيادة الناتج المحلي الذي يغطي ارتفاع المداخيل، فهذا يعني أنّ مصدر هذا التمويل يصعب أن يأتي من غير طباعة النقد وتقديم السلفات من المصرف المركزي.

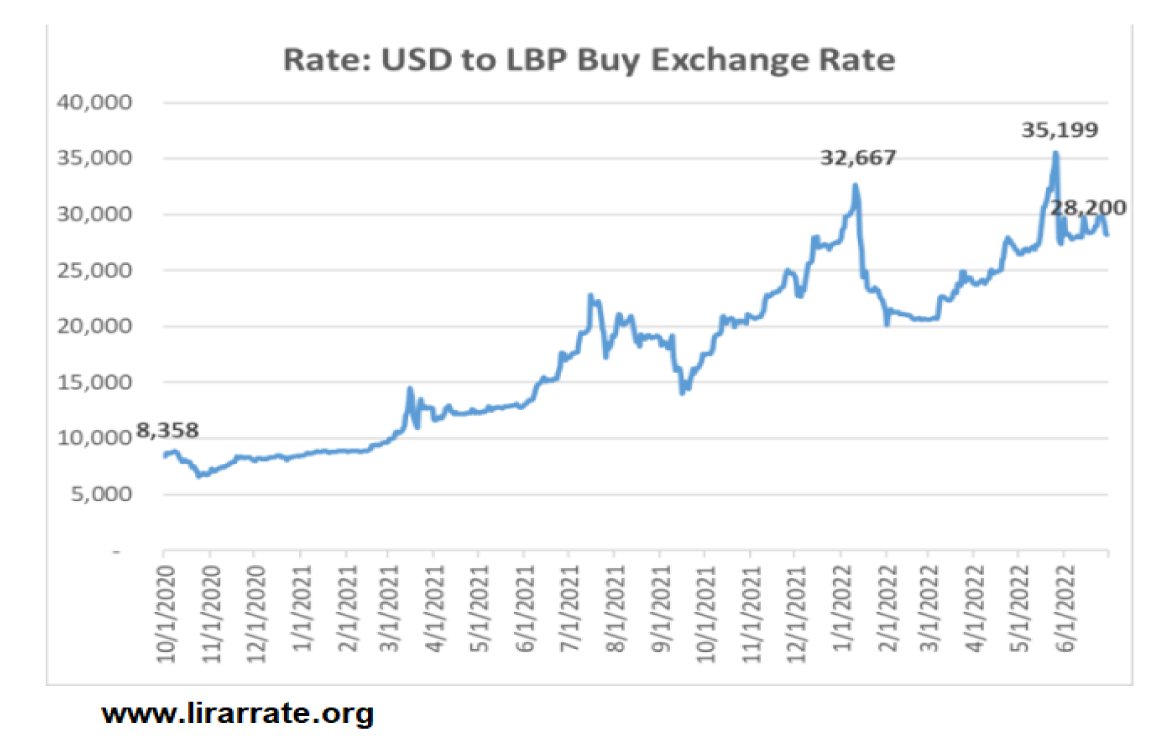

ويكفي مراقبة تطوّر زيادة النقد المتداول بالليرة اللبنانية منذ ما قبل بداية انفجار الأزمة في لبنان، وخصوصاً بعد إعلان لبنان التعثّر عن سداد ديونه، لتبيان انعكاسات ذلك على التضخّم وتدهور سعر الصرف، لا سيما في ظل سقوط نظام ربط سعر الصرف المرن في اقتصاد جداً مدولر فاقد الثقة بعملته الوطنية ومستبدلاً لها بالدولار الأميركي بأكثر من 85% كخيار حرّ من القطاع الخاص.

الوهم النقدي يعتمد أيضًا على التوقعات. إذا توقّع الوكيل مستويات منخفضة من التضخم وزاد دخله كثيرًا، فسوف يعتقد أنّه يزداد ثراءً. ولكن، إذا كانت التوقعات خاطئة وكان التضخم أعلى من الزيادة في دخله، فسوف يعاني من «وهم المال».

ومن أبرز الأمثلة على «وهم المال» نذكر أنّ «وهم المال» شائع بشكل خاص عند مقارنة زيادة أجور العمال مع مستويات التضخم. تخيّل عاملًا يكسب 3 ملايين ليرة لبنانية شهريًا. إذا كانت هناك زيادة في الراتب بنسبة 10% ، تصل إلى 3.3 ملايين ليرة، فسيعتقد العامل أنّ وضعه قد تحسن. ومع ذلك ، إذا كان التضخم في الوقت نفسه أعلى من 10% ، فإنّ 3.3 ملايين ليرة ستكون أقل قوة شرائية من الـ3 ملايين قبل التضخم. إذا كان العامل يعاني من الوهم النقدي، فسيعتقد أنّه في وضع اقتصادي أفضل وسيعدّل سلوكه وفقًا لذلك.

بالطريقة نفسها، يمكن أن يحدث «وهم المال» أيضًا بين المدخرين. فالمدخر الذي يرى عوائد متزايدة على مدخراته قد يعتقد أنّ وضعه قد تحسن. ولكن إذا كانت الزيادة في العوائد أقل من التضخم، فسيكون وضعه الحقيقي قد ساء، إذ يكون معدل الفائدة الفعلي سلبياً طالما معدّل التضخّم أعلى من معدّل التضخّم. لذلك سوف تعاني من «وهم المال».

يمكن أن يقرّر العامل أن يستهلك أكثر، ويمكن للمدخر أن يستثمر أكثر، بناء على فهم خاطئ. بكل الأحوال سيكون القرار خاطئًا ومكلفًا إقتصاديًا أكثر من الوضع السابق لهما.

غالبًا ما يُستخدم مفهوم «وهم المال» كتفسير لعدم حيادية المال على المدى القصير، وظاهرة «الأجور الثابتة والأسعار الثابتة»، أي الأسعار ولا يتمّ تعديل الأجور على الفور بعد حدوث تغيير في كمية المال (وبالتالي التضخم).

ولكن كيف يمكن للخداع النقدي أن يبرر تطبيق السياسة النقدية التوسعية، أي زيادة طباعة النقد بالعملة الوطنية، لإنعاش الاقتصاد على المدى القصير؟ عمليًا، لنفترض أنّ راتب موظف لمدة 5 سنوات يزيد كل عام بنسبة 3% ، وأنّ التضخم في بلده هو 2% سنويًا، كل عام تتحسن قوته الشرائية. أما عندما يرتفع الراتب 200% باعتماد خلق النقد دون أي تحسّن في النمو والانتاج وزيادة المداخيل، تدخل البلاد في دوامة تضخّم متزايد على شكل كرة ثلج تكبر شهرًا بعد شهر، وتفوق 300% و400% و500%.. فتدهور القيمة الفعلية للأجور سيجعل قدرتها الشرائية أقل مما هي عليه اليوم قبل الزيادة..

عندما تتمّ مضاعفة الرواتب في القطاع العام في ظلّ فرط تضخّم وركود اقتصادي، وتجاهل السلطات لأزمة النقد وانهيار نظام سعر الصرف الذي كان يربط الليرة اللبنانية بالدولار الأميركي منذ ثلاث سنوات على أساس 1507.5 ليرات للدولار الواحد على مدى 22 سنة، في اقتصاد دولر بما يزيد عن الـ80%، لا تكون النتائج سوى المزيد من تدهور قيمة العملة وهبوط القدرة الشرائية إلى حدود أقّل بكثير مما هي اليوم..

إذا استمرت زيادة طباعة النقد كمصدر أساس لتمويل العجز المالي وخصوصاً لتغطية نفقات جارية (مثل رواتب القطاع العام) وليس نفقات إستثمارية على المدى الطويل، فمن الطبيعي أن تؤدي زيادة عرض النقد إلى ارتفاع معدّل التضخّم، دون أي تحسين فعلي للاقتصاد الحقيقي!

التحفيز الاقتصادي عبر السياسة النقدية التوسعية مؤقت فقط، إذ فور زيادة الأجور بالعملة الوطنية من الطبيعي أن يلمس أصحابها تحسّنًا آنيًا بقدرتهم الشرائية، لأنّ زيادة الأسعار وارتفاع التضخّم سيعقبهما على مراحل وليس بين ليلة وضحاها.. ولكن العواقب التضخمية الوخيمة ما تلبث أن تنطلق وتبدأ نتائجها تتبلور تباعاً مع الوقت، ويلمسها المواطنون بشكل مستمر شهرًا بعد شهر مع كل زيادة إضافية بطباعة النقد وكل ارتفاع مستمر بالأسعار..

وهنا، لا بدّ من توقّع أداء اصحاب المداخيل بالليرة، على ضوء تزايد الوعي الاقتصادي وتصحيح أداء المواطنين على أساسه، بحيث إذا أدرج الموظّفون في توقّعاتهم احتمال زيادة التضخم مع الوقت، فسوف يعمدون فور استلام رواتبهم إلى استخدامها قبل ارتفاع الأسعار، فيزيدون الاستهلاك إلى أقصى حدّ (مما بدوره يزيد الطلب أكثر وأسرع من العرض ويقرّب أكثر كرة نار التضخّم اللا محدود)... أما إذا اختاروا الإدخار، فمن الأرجح ألاّ يدخروا بالليرة اللبنانية، بل سيشترون بما تبقّى من راتبهم العملات الصعبة وتحديدًا في لبنان، الدولار الأميركي، وخصوصاً مع توفّره عبر منصة «صيرفة»، مما يشجع عامل المضاربة لتسجيل الفرق في الأرباح (فيضغط أكثر على سعر الصرف ويزيد تدهور القدرة الشرائية في سوق يستورد اكثر من 80% من حاجاته الاستهلاكية).

أما مقولة أنّه لا يمكن تجاهل ارتفاع الأسعار وعدم زيادة أجور القطاع العام، فلا تبرّر اعتماد الخيار الخاطئ و»المال الوهمي»، لأنّ البديل الفعلي موجود ومعروف في الاقتصاد النقدي للإقتصادات المدولرة جدًا والفاقدة للثقة بالعملة الوطنية. البديل هو وقف الازدواجية واعتماد خيارات نقدية منسجمة مع الواقع في مختلف قطاعاته! عندما يتمّ السماح لقطاعات كثيرة بالتسعير بالدولار الأميركي وبتسجيل أرباح بالدولار (مثل شركات التأمين ومؤسسات التصدير ومؤسسات سياحية ومؤسسات خدماتية عديدة) يُسمح لها بتسديد رواتب جزئية أو كلية بالدولار، وتوزيع أرباح على المساهمين فيها بالدولار، لماذا لا تُفرض عليها ضرائب بالدولار الأميركي، تمكّن الدولة من تحقيق مداخيل بالدولار، وتغطية تكاليفها بتلك العملة، وتسديد زيادة بسيطة لأجور القطاع العام بالدولار، بدل طباعة المزيد من الليرة اللبنانية؟ الجواب أنّ الدولرة لا تزال غير رسمية في لبنان، وهذا دفاع عن «السيادة النقدية» لا يصمد في النقاش الاقتصادي العلمي لوضع لبنان المدولر بأكثر من 80%.. وإلّا لماذا يُسمح بالتعامل بالدولار في التسعير والتداول وتوزيع أرباح ورواتب والإدخار واعتماد صيرفة لتحويل الرواتب بالليرة إلى الدولار ثم المضاربة بها في السوق السوداء!؟ لمَ يُسمح بتسديد أقساط التأمين بالدولار للشركات فيما تدفع ضرائبها بالليرة؟!

عند الأزمات المتعدّدة الأوجه من العبث بدء المعالجة بغير الشق النقدي، وتصحيح نظام سعر الصرف على ضوء منحى الدولرة التي يفرضها السوق وتتقبّلها السلطات الرسمية، إن كان عبر إنشاء غرفة مقاصة للشيكات بالدولار لدى المصرف المركزي بعد الأزمة النقدية الأولى في الثمانينات، والدولرة التي تزايدت في التسعينات، مروراً بتعبئة أجهزة الصرافات الآلية بالدولار الأميركي، وصولًا إلى «منصة صيرفة».

نظام الربط المرن لسعر الصرف سقط، ونظام سعر الصرف العائم لا يجوز في الاقتصادات المدولرة جدًا. لا يبقى سوى نظام الربط الصارم: إما يأتي منظّمًا لمنع الفوضى، وإما تفرضه السوق فيكون مكلفًا للاقتصاد ككل.